宝城期货:市场宏观氛围增强 橡胶甲醇维持震荡运行

研报正文

核心观点

【橡胶】

本周五国内沪胶期货 2509 合约呈现缩量减仓,震荡偏强,略微收涨的走势,盘中期价重心小幅上移至14360 元/吨一线运行。收盘时期价略微收涨 0.84%至 14360 元/吨。9-1 月差贴水幅度缩小至860元/吨。

由于国内宏观氛围增强并盖过胶市供需结构偏弱格局,叠加上半年国内新车产销数据好于预期。在积极因素支撑下,预计后市国内沪胶期货 2509 合约或维持震荡偏强格局运行。

【甲醇】

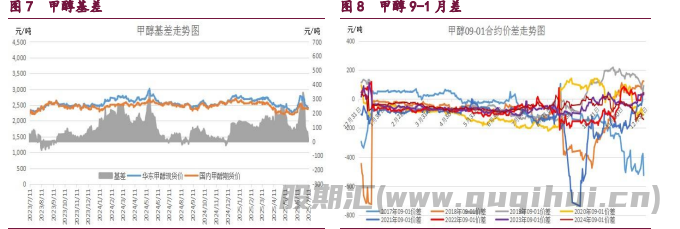

本周五国内甲醇期货 2509 合约呈现放量减仓,震荡偏弱,小幅收低的走势,期价最高上涨至 2403 元/吨一线,最低下探至2363元/吨,收盘时小幅收低 0.96%至 2370 元/吨。9-1 月差贴水幅度扩大至 73 元/吨。

近期国内煤炭期货价格稳步上涨博弈甲醇偏弱供需结构,在多空分歧背景下,预计后市国内甲醇期货2509 合约或维持震荡整理的走势。

【原油】

本周五国内原油期货 2508 合约呈现放量减仓,震荡偏弱,小幅收低的走势,期价最高涨至 509.5 元/桶,最低下跌至502.1元/桶,收盘时期价小幅收低 1.33%至 504.2 元/桶。

近期OPEC和非OPEC产油国中的 8 个主要产油国决定 8 月增产54.8 万桶/日,超出市场预期。在供应预期增大的利空压制下,预计后市国内外原油期货价格或维持震荡偏弱的走势。

1. 产业动态

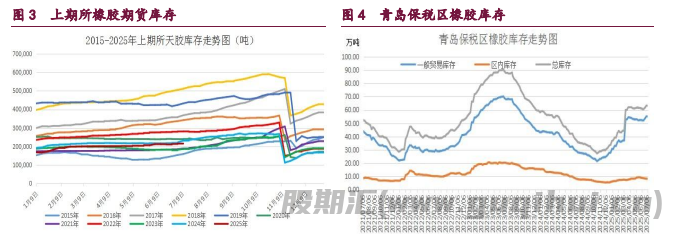

橡胶

截至 2025 年 7 月 6 日,青岛地区天胶保税和一般贸易合计库存量63.24万吨,环比上期增加 0.03 万吨,增幅 0.05%。保税区库存 7.88 万吨,降幅2.36%;一般贸易库存 55.36 万吨,增幅 0.40%。青岛天然橡胶样本保税仓库入库率减少1.63个百分点,出库率减少 0.85 个百分点;一般贸易仓库入库率减少2.32 个百分点,出库率增加 0.12 个百分点。

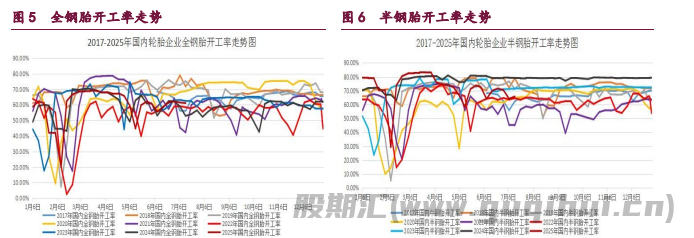

截至 2025 年 7 月 10 日,本周中国半钢胎样本企业产能利用率为65.79%,环比+1.66 个百分点,同比-14.25 个百分点;中国全钢胎样本企业产能利用率为61.11%,环比-0.42 个百分点,同比+1.55 个百分点。月初检修半钢胎企业排产逐步恢复,对周内轮胎样本企业整体产能利用率形成一定拉动。全钢胎个别样本企业检修,拖拽全钢胎产能利用率略有走低。周内整体出货表现基本平稳,叠加产出减少,利于企业成品库存去库。

在终端零售环节,2025 年 6 月中国汽车经销商库存预警指数为56.6%,同比下降 5.7 个百分点,环比上升 3.9 个百分点。库存预警指数位于荣枯线之上,汽车流通行业景气度有所下降。

2025 年 1 至 6 月我国汽车产销量分别为 1562.1 万辆和1565.3 万辆,同比分别增长 12.5%和 11.4%。上半年我国汽车产销量首次双超1500 万辆。其中,新能源汽车产销量分别为 696.8 万辆和 693.7 万辆,同比分别增长41.4%和40.3%,新能源汽车新车销量达到汽车新车总销量的44.3%。

甲醇

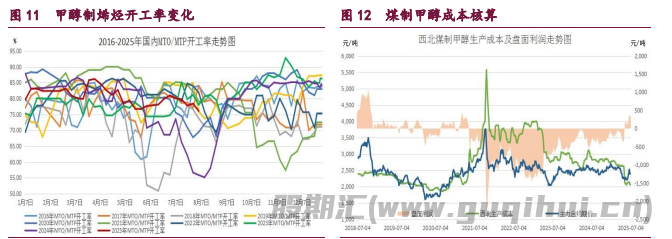

截止 2025 年 7 月 11 日当周,国内甲醇平均开工率维持在72.09%,周环比大幅下降 13.11%,月环比大幅下滑 10.08%,较去年同期小幅回升1.26%。同期我国甲醇周度产量均值达 191.0 万吨,周环比大幅下降7.71 万吨,月环比大幅下滑 7.27 万吨,较去年同期 165.04 万吨,大幅增加25.96 万吨。

截止 2025 年 7 月 11 日当周,国内甲醛开工率维持在29.62%,周环比略微减少 0.06%。同时二甲醚方面,开工率维持在 4.20%,周环比略微减少0.58%。醋酸开工率维持在 98.52%,周环比略微增加 0.56%。MTBE 开工率维持在54.35%,周环比小幅增加 3.56%。截止 2025 年 7 月 11 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 76.00%,周环比小幅下滑 2.39 个百分点,月环比小幅减少 4.06%。截止 2025 年 7 月 11 日,国内甲醇制烯烃期货盘面利润为-53元/吨,周环比小幅增加 66 元/吨,月环比大幅回落 167 元/吨。

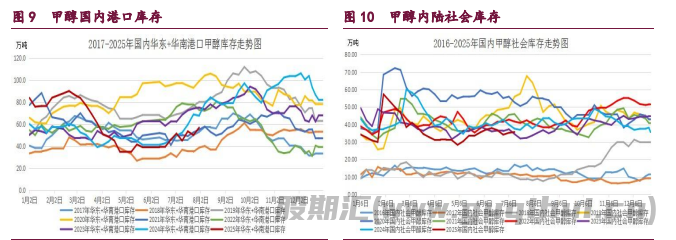

截止 2025 年 7 月 11 日当周,我国华东和华南地区的港口甲醇库存量维持在 56.76 万吨,周环比大幅增加 6.79 万吨,月环比大幅增加5.36 万吨,较去年同期大幅减少 10.81 万吨。其中华东港口甲醇库存达42.62 万吨,周环比大幅增加 8.35 万吨,华南港口甲醇库存达 14.14 万吨,周环比小幅减少1.56万吨。截至 2025 年 7 月 10 日当周,我国内陆甲醇库存合计达35.69 万吨,周环比略微增加 0.46 万吨,月环比小幅增加 5.30 万吨,较去年同期的36.95万吨,小幅减少 1.26 万吨。

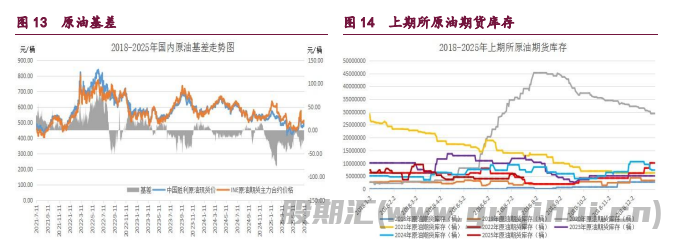

原油

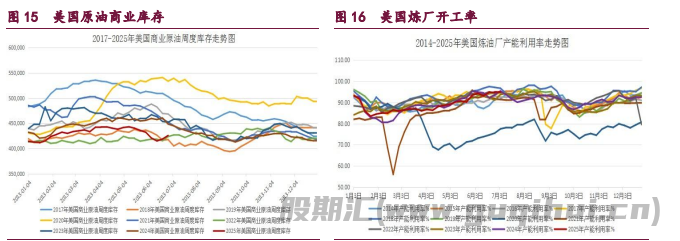

截止 2025 年 6 月 27 日当周,美国石油活跃钻井平台数量为432 座,周环比小幅减少 7 座,较去年同期回落 54 座。美国原油日均产量1338.5 万桶,周环比小幅减少 4.8 万桶/日,同比增加 8.5 万桶/日。

截至 2025 年 7 月 4 日当周,美国商业原油库存(不包括战略石油储备)达4.26 亿桶,周环比大幅增加 707.0 万桶,较去年同期大幅减少1907.5万桶。美国俄克拉荷马州库欣地区原油库存达 2119.5 万桶,周环比小幅增加46.4万桶;美国战略石油储备(SPR)库存达 4.03 亿桶,周环比小幅增加23.8万桶。美国炼厂开工率维持在 94.7%,周环比略微减少 0.2 个百分点,月环比略微增加 0.4 个百分点,同比略微减少 0.7 个百分点。

截至 2025 年 7 月 1 日,WTI 原油非商业净多持仓量平均维持在234693张,周环比小幅增加 1724 张,较 6 月均值 205979 张大幅增加28714 张,增幅达13.94%。与此同时,截至 2025 年 7 月 1 日,Brent 原油期货基金净多持仓量平均维持在 166510 张,周环比大幅减少 23997 张,较6 月均值186283 张大幅减少 19773 张,降幅达 10.61%。总体来看,WTI 原油期货市场净多头寸周环比大幅减少,而 Brent 原油期货市场的净多头寸周环比也大幅减少。

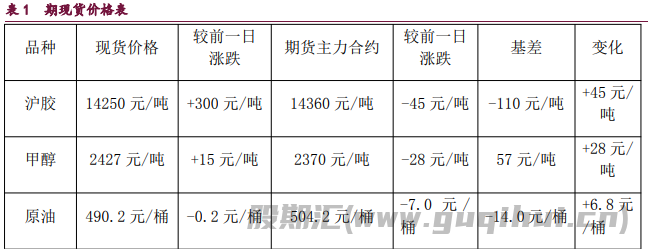

2. 现货价格表

3. 相关图表

声明

本站内容源自互联网,如有内容侵犯了您的权益,请联系删除相关内容。 本站不提供任何金融服务,站内链接均来自开放网络,本站力求但不保证数据的完全准确,由此引起的一切法律责任均与本站无关,请自行识别判断,谨慎投资。

期货资讯(股期汇)

期货资讯(股期汇)