华龙期货:宏观面无实质性利好 甲醇期价或延续弱势

研报正文

一、甲醇走势回顾

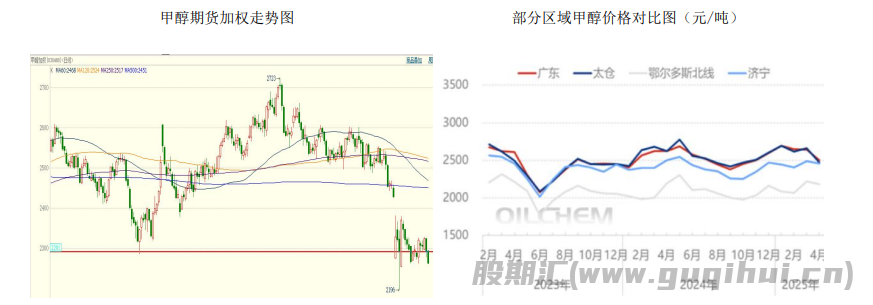

上周,甲醇基本面没有明显利好,甲醇期货延续弱势,至4 月30日下午收盘,甲醇加权收于 2263 元/吨,较前一周下跌1.82%。

现货方面,上周下游五一节前备货基本结束,内地甲醇市场交投氛围走弱,在国内装置开工高位的背景下,部分甲醇生产企业下调价格出货,低价成交尚可。港口甲醇市场情绪有所好转,持货商持货意愿增强,支撑月内基差走强。周内港口与内地价差略有扩大。截止 4 月底,西北鄂尔多斯北线均价2192元/吨;华东太仓均价 2460 元/吨,华南广东均价2497 元/吨。

二、甲醇基本面分析

1、上周国内甲醇产量再次上升

据隆众资讯,上周(20250425-0501)国内甲醇复产多于检修。中国甲醇产量为 2008705 吨,较前一周增加 109720 吨,装置产能利用率为89.97%,环比涨 5.77%。上周四川达兴新增检修;久泰新材料、云南先锋、中石化长城、宁夏宝丰、内蒙古和百泰及山东三套装置复产。

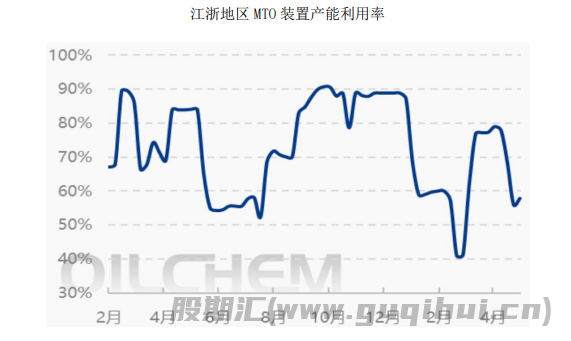

2、上周江浙地区 MTO 产能利用率小幅上升

据隆众资讯,截至 2025 年 5 月 1 日,江浙地区MTO 装置周均产能利用率57.86%,较上周涨 1.86 个百分点,主要由于部分装置负荷略有提升。

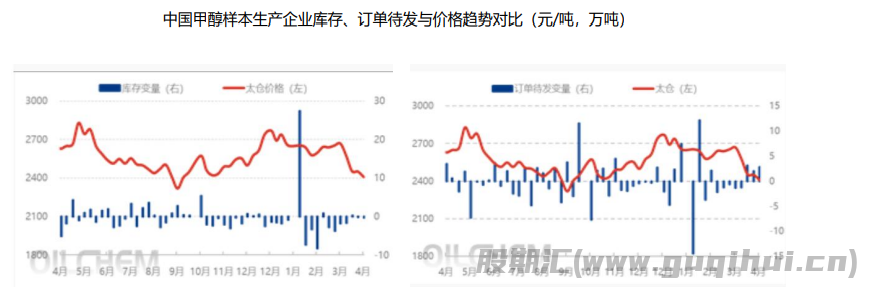

3、上周甲醇样本生产企业库存继续下降,待发订单量下降

据隆众资讯,截至 2025 年 4 月 30 日,中国甲醇样本生产企业库存28.34万吨,较上期减少 2.65 万吨,跌幅 8.54%;样本企业订单待发24.96万吨,较上期减少 5.30 万吨,跌幅 17.53%。

西北地区:上周西北地区企业库存环比跌4.26%,待发订单量环比跌29.41%。内蒙古地区,尽管前期检修装置陆续恢复生产,但受五一节前中下游集中补库带动,企业库存持续维持低位运行。随着下游备货周期基本结束,市场需求明显转淡,交投氛围趋于冷清,企业新单成交表现欠佳,因此待发订单量大幅减少。陕西关中地区,由于企业报价下调,实单成交良好,企业库存下降,企业待发订单量下降。

华东地区:上周华东地区企业库存环比跌12.70%,待发订单量环比张12.16%。山东鲁北甲醇企业装置正常运行,随着下游对于五一节前备货,山东甲醇企业出货顺畅,订单代发量有所增长,库存持续低位。因前期安徽厂家挺价为主,下游抵触心态明显,采买积极性一般,但上周末开始生产企业下调报价出货,下游与中间商积极采购,企业整体签单顺畅,导致企业待发量增加。临近假期买盘多积极提货为主,故企业的库存有所减少。

华北地区:上周华北地区样本企业库存环比跌2.15%,订单待发环比跌14.45%。山西厂家在节前持续积极排库,使库存继续减少。节前厂家多让利出售,部分厂家暂无竞拍,导致待发订单有所减少。河北地区甲醇企业线下出货顺畅,库存低位运行。

华中地区:上周华中地区样本企业库存环比跌31.74%,订单待发环比跌2.04%。企业出货良好,市场成交量增加,样本企业库存下降;但下游节前备货多已结束,成交量减少,导致样本企业待发订单量下降。

西南地区:上周西南地区样本企业库存环比跌15.30%,订单待发环比较上周跌 8.77%。西南川渝地区泸天化及达兴停车检修,外围货套利均已关闭,区域内可售货源减量,市场成交良好故库存去库;节前业者备货情绪较高,积极提货,待发订单减量。

东北地区:上周东北地区样本企业库存环比持平,订单待发量环比涨9.09%;周内东北地区甲醇价格呈震荡走低趋势。主因为五一节前备货需求释放,但下游对高价抵触心态较强,主力生产企业让利续市,得以保证出货顺畅,市场交投氛围良好,企业暂无库存累积。因此企业库存环比持平,订单待发量环比上涨。

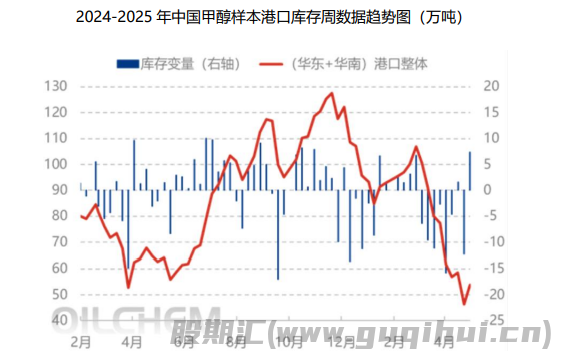

4、上周甲醇港口样本库存大幅上升

据隆众资讯,截止 2025 年 4 月 30 日,中国甲醇港口样本库存量:53.74万吨,较上期+7.42 万吨,环比+16.02%。上周甲醇港口库存增幅较大,周期内显性外轮计入 26.2 万吨。江苏主流社会库码头提货良好,但因沿江仍有大型终端维持非显性库区管输原料,因此库存略有累积;浙江地区消费略有上探,但外轮集中卸货下库存同步积累。本周华南港口库存呈现累库,广东地区周内主流库区在刚需以及节前备货推进下提货量表现稳健,然难敌进口及内贸货源集中到货,库存有所累积。福建地区周内进口船只卸货,下游备货略有支撑,但在供应增加下,库存仍呈现累库。

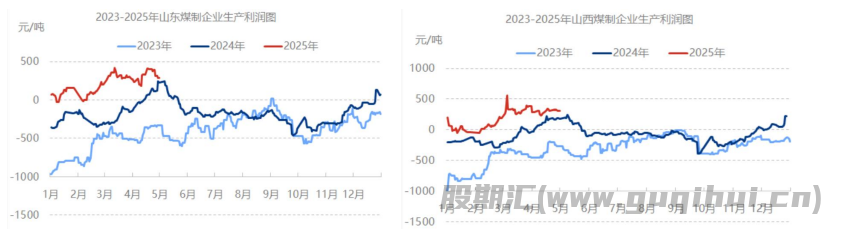

5、上周甲醇利润整体下降

据隆众资讯,上周(20250425-0430)国内甲醇样本周度平均利润整体下降。其中,河北焦炉气利润均值 500 元/吨,环比-2.91%,内蒙煤制利润均值238.44元/吨,环比-16.80%,山东煤制利润均值 320.44 元/吨,环比-19.00%,山西煤制利润均值 317.72 元/吨,环比-2.48%,西南天然气制利润均值-180 元/吨,环比+4.26%。

截止 4 月 30 日,煤制甲醇周度平均利润(根据完全成本折算)为238.44元/吨,较上周下跌 48.16 元/吨,环比-16.80%;煤制甲醇周度平均利润(根据现金流成本折算)为 638.44 元/吨,较上周下跌48.16 元/吨,环比-7.01%;焦炉气制甲醇周度平均利润为 500 元/吨,较上周下跌15 元/吨,环比-2.91%;天然气制甲醇周度平均利润为-180 元/吨,较上周上涨8 元/吨,环比+4.26%。

三.甲醇走势展望

供给方面,本周计划恢复继续多于计划检修,预计本周中国甲醇产量206.48 万吨左右,产能利用率 92.49%左右,较前一期上涨。

企业库存方面,本周中国甲醇样本生产企业库存预计为33.19万吨,较上期或大幅增加。五一假期期间市场交投或有限,加之高速限行,运输受限,企业装车缓慢,因此节后企业库存或阶段性累库。

港口库存方面,本周,预计外轮抵港码头较为分散,到港量较为充足,预计港口甲醇库存或大幅累库,具体需关注假期期间提货情况及外轮卸货速度。

本周甲醇基本面依旧缺乏实质性利好。供给端,甲醇生产企业复产继续多于检修,供给压力逐步上升。需求端,由于烯烃将逐步进入检修季,甲醇需求或将缩减。上周由于进口甲醇到货,甲醇港口库存大幅上升,本周甲醇到港量充足,港口库存大概率继续上升,供给端压力由于进口而增强。因此本周甲醇基本面继续边际走弱。但是,目前甲醇下跌压力或不大,甲醇企业库存仍延续下降,港口库存仍在低位。

宏观面来看,就关税问题,美国或有意与中国谈判,宏观面预期有所改善,但是关税问题远未解决,宏观面利好或较为有限。

综合来看,目前甲醇基本面或延续边际走弱,宏观面也无实质性利好,甲醇期货或延续弱势。

声明

本站内容源自互联网,如有内容侵犯了您的权益,请联系删除相关内容。 本站不提供任何金融服务,站内链接均来自开放网络,本站力求但不保证数据的完全准确,由此引起的一切法律责任均与本站无关,请自行识别判断,谨慎投资。

期货资讯(股期汇)

期货资讯(股期汇)