英大期货:火电需求将维持平稳格局 焦炭期价大幅震荡运行

研报正文

【摘要】

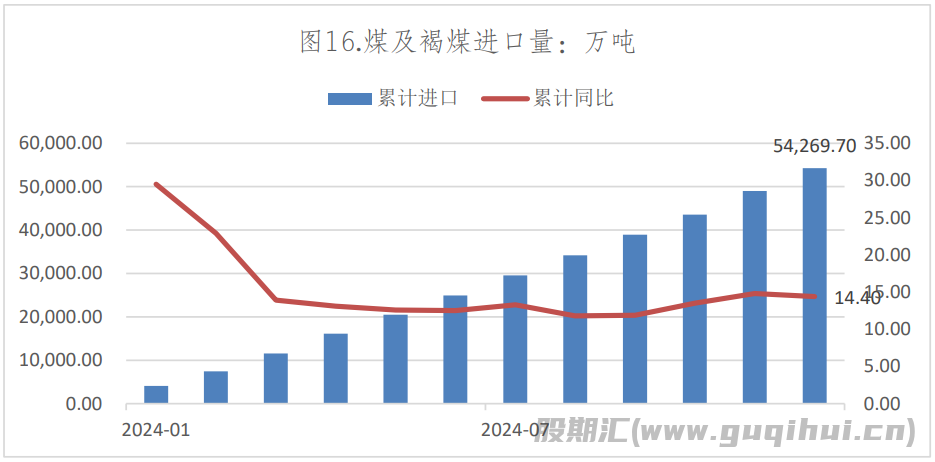

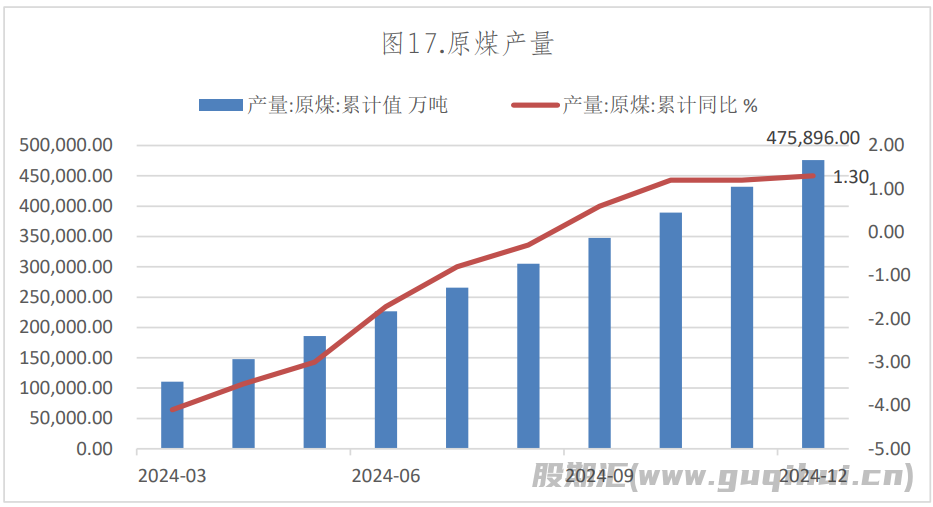

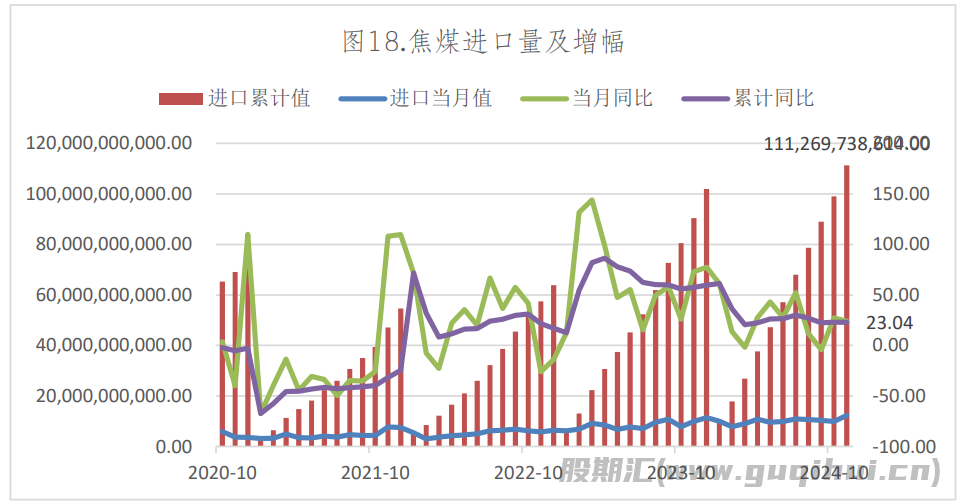

在煤炭行业整体向好,全行业盈利能力突破万亿元的现状下;伴随国家发改委明确的增产保供稳价机制的落实,动力煤市场价格有序向合理区间回归,同时在“下限保煤、上限保电”的煤电价格改革机制下电力行业盈利能力亦实现了大幅增长;2024年煤炭将由“稳产保供”转向“增产增供保供稳价”的背景下。叠加1-12月份原煤产量475896万吨同比增长1.30%;1-12月份煤及褐煤进口54269.7万吨,同比增长14.40%;1-12月全社会发电量94181亿千瓦时同比增长4.60%,1-12月全社会火电发电量63438亿千瓦时同比增长1.50%,1-12月份水泥产量182524万吨同比下降9.50%。伴随迎峰度冬的持续,动力煤供消仍处于宽平衡格局的延续;双焦期货价格处于大幅震荡运行走势。

一、期现货市场价格走势回顾

(一)本月期货行情

1.1月份期货行情回顾

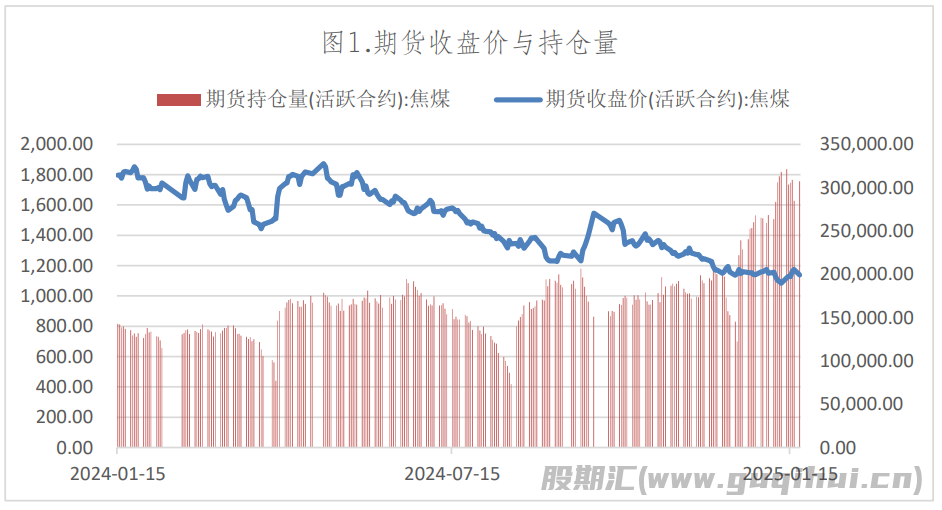

(1)焦煤期货行情回顾

本月焦煤期货价格处于大幅震荡下跌格局,截至1月1日收盘,焦煤期货JM2505合约收盘价为1153.5元/吨,较12月31日收盘价1160.5元/吨下降7元/吨。持仓量为289382手,较12月31日的持仓量264493手增加24889手。

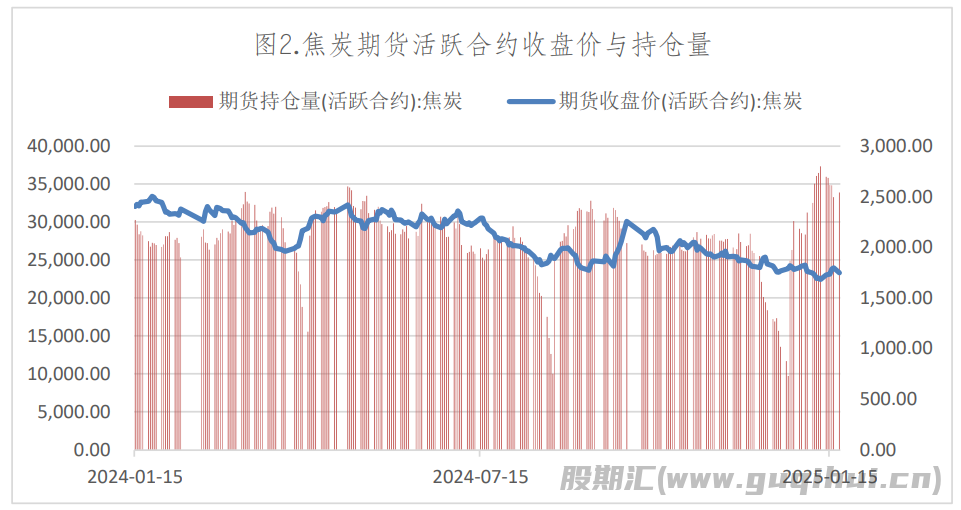

(2)焦炭期货行情回顾

本月焦炭期货价格处于震荡下行格局,截至1月21日收盘,焦炭期货J2504合约收盘价为1770元/吨,较12月31日收盘价1812元/吨下跌42元/吨。持仓量为32939手,较12月31日的持仓量28512手增加4427手。

(二)本月现货行情

1.动力煤现货行情

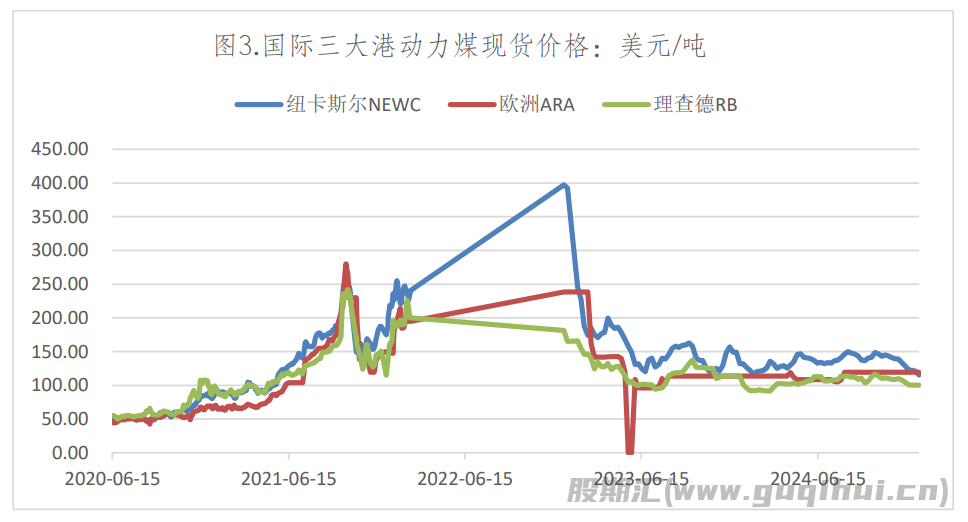

(1)国际三大港现货价格

截至1月17日国际三大港口纽卡斯尔动力煤现货月报价下跌5.03美元/吨至110.54美元/吨,欧洲ARA上涨0美元/吨至119.25美元/吨,理查兹RB动力煤现货月报价下跌3.23美元/吨至96.9美元/吨

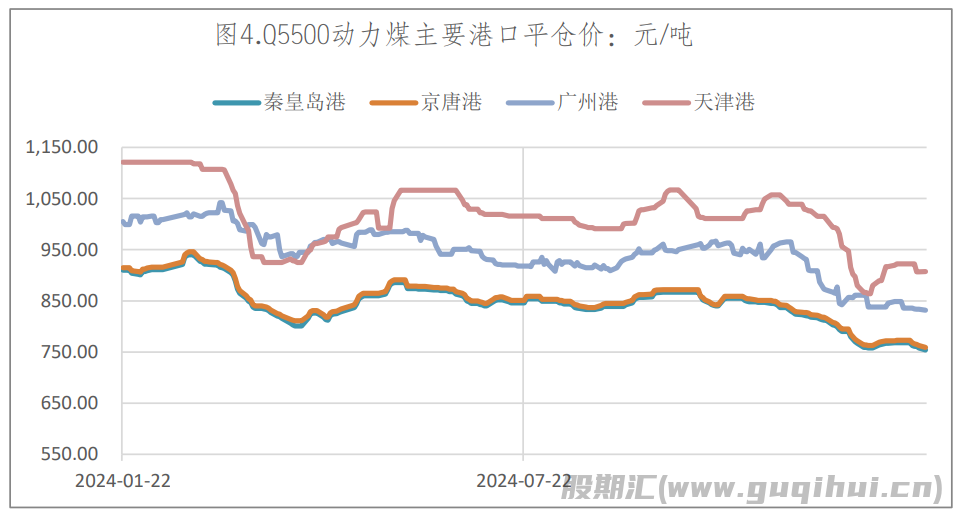

(2)主要港口动力煤现货平仓价

本月动力煤主要港口的平仓价大幅上涨。截至1月20日皇岛港、京唐港、广州港、天津港动力煤平仓价分别为753元/吨、759元/吨、830.30元/吨和907.45元/吨,较12月31日分别下跌12元/吨、11元/吨、7.62元/吨和-7.87元/吨。

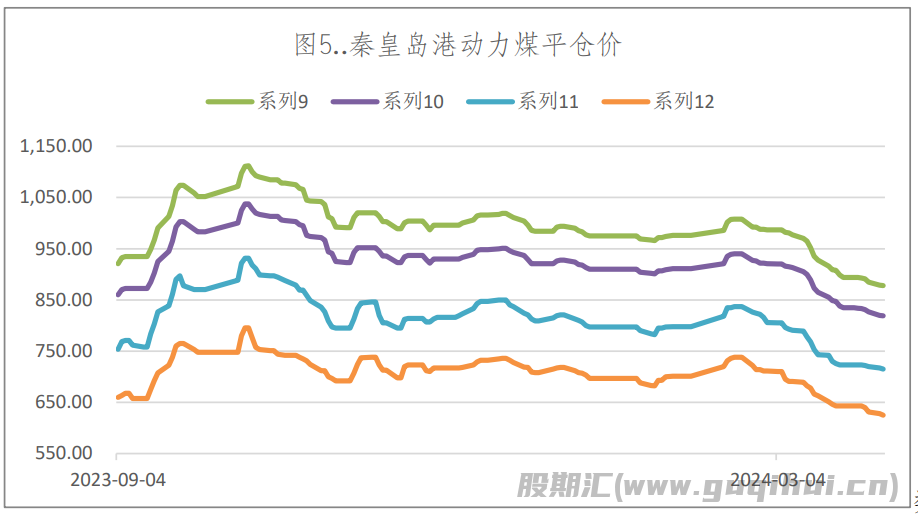

(3)动力煤市场价

本月动力煤秦皇岛港口的动力末煤平仓价普遍上涨。截至1月20日Q5800、Q5500、Q5000、Q4500动力末煤价格分别为806.61元/吨、753元/吨、663元/吨、585元/吨。较12月31日分别下跌12.22元/吨、12元/吨、4元/吨和-9元/吨。

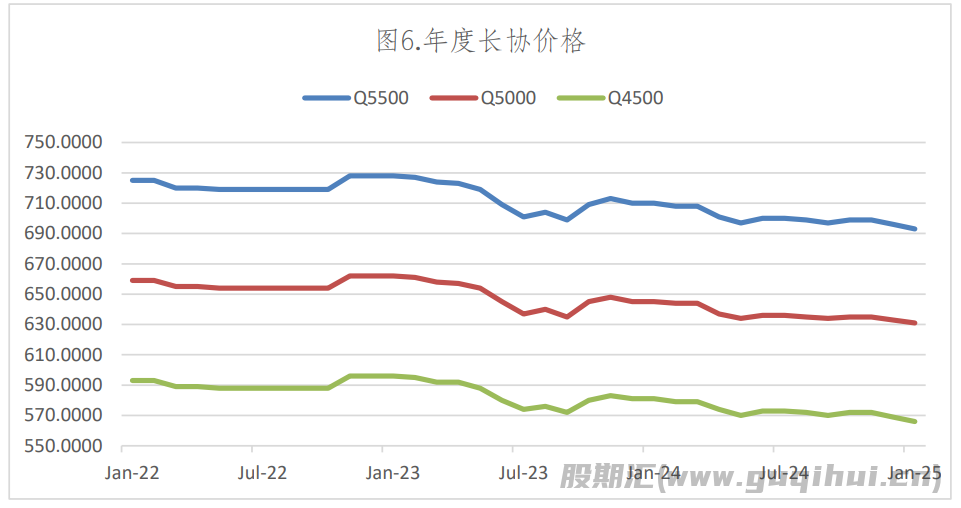

(4)1月份年度长协价格大幅下调

2025年1月份,动力煤年度长协价格下调,Q5500、Q5000、Q4500动力煤年度长协价格分别为693元/吨、631元/吨和566元/吨,较去年底分别下跌3元/吨、2元/吨和3元/吨。

2.焦煤现货行情

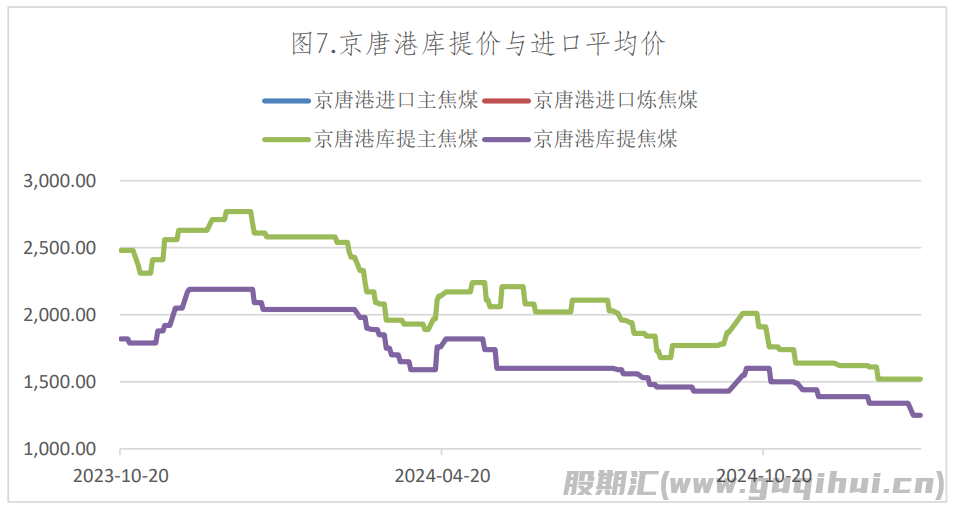

(1)焦煤主要港口(京唐港)报价

截至1月21日京唐港主焦煤库提价为1520元/吨,京唐港焦煤库提价为1250元/吨。较11月31日报价分别下跌0元/吨、90元/吨。

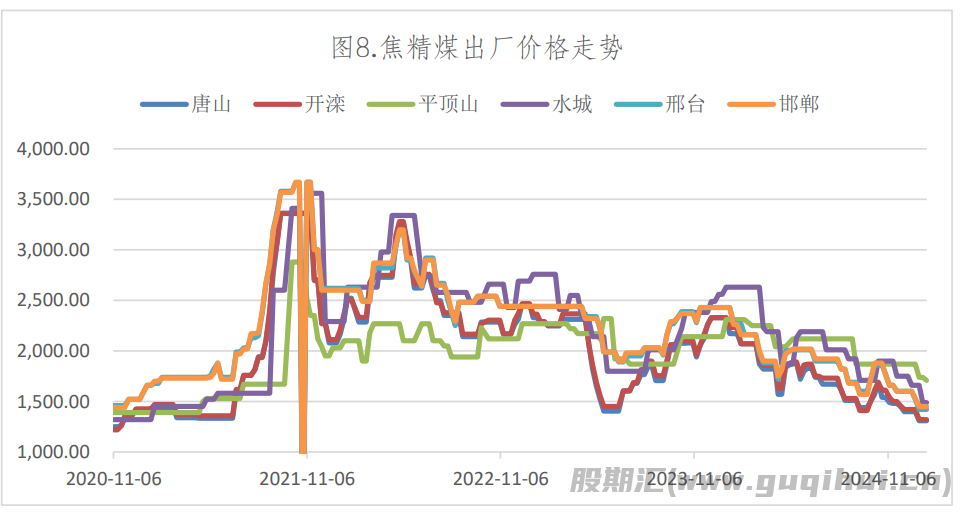

(2)焦精煤出厂价

截至1月17日唐山、开滦、平顶山、水城、邢台、邯郸焦精煤出厂价分别为1310元/吨、1320元/吨、1710元/吨、1490元/吨、1420元/吨、1450元/吨,较12月27报价分别下跌90元/吨、100元/吨、160元/吨、170元/吨、100元/吨、80元/吨。

3.焦炭现货行情

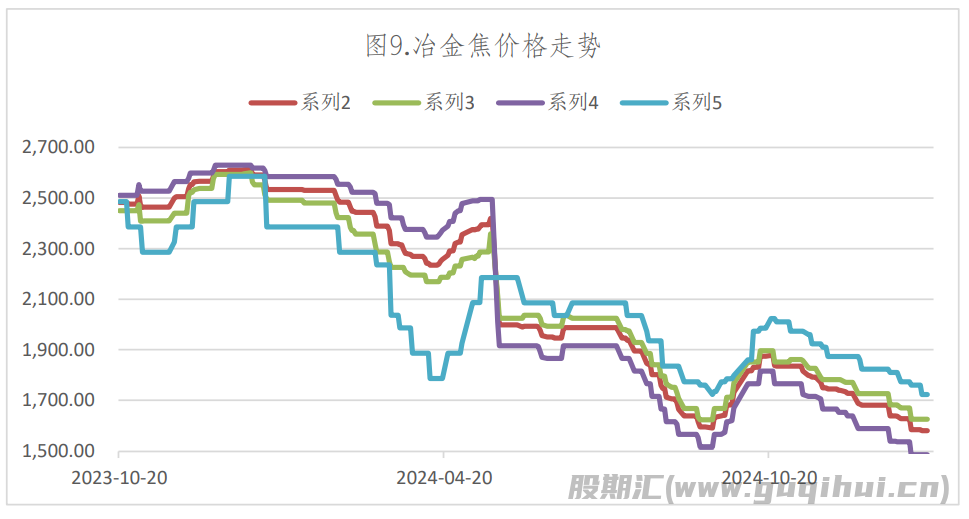

(1)冶金焦报价

截至1月20日中国冶金焦平均价、一级冶金焦、二级冶金焦和三级冶金焦报价分别为1544元/吨、1594元/吨、1441元/吨、1710元/吨,较12月31日报价分别下跌93元/吨、88元/吨、95元/吨、100元/吨。

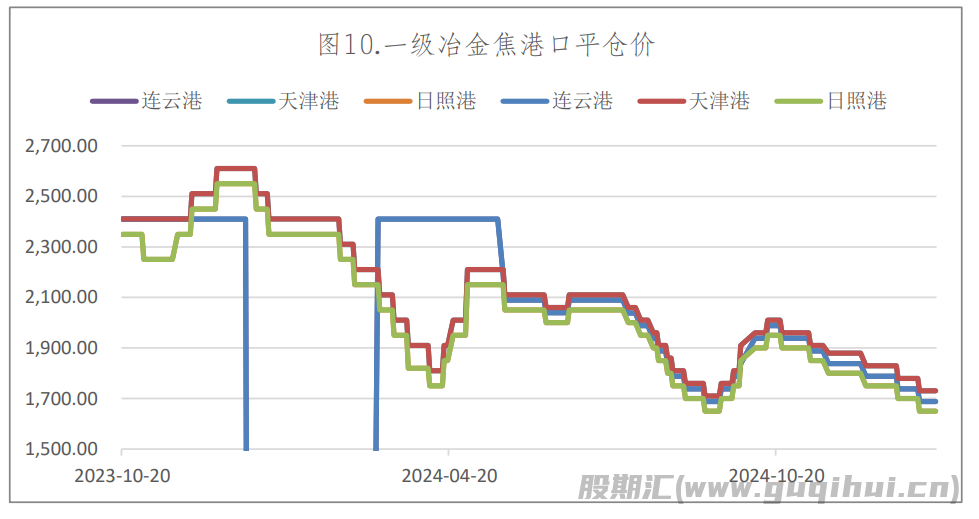

(2)一级冶金焦出厂价

截至1月20日连云港、天津港、日照港一级冶金焦价分别为1688元/吨、1680元/吨和1650元/吨,较12月31日报价分别下跌50元/吨、100元/吨、50元/吨。

二、本月宏观经济形势

1.经济运行

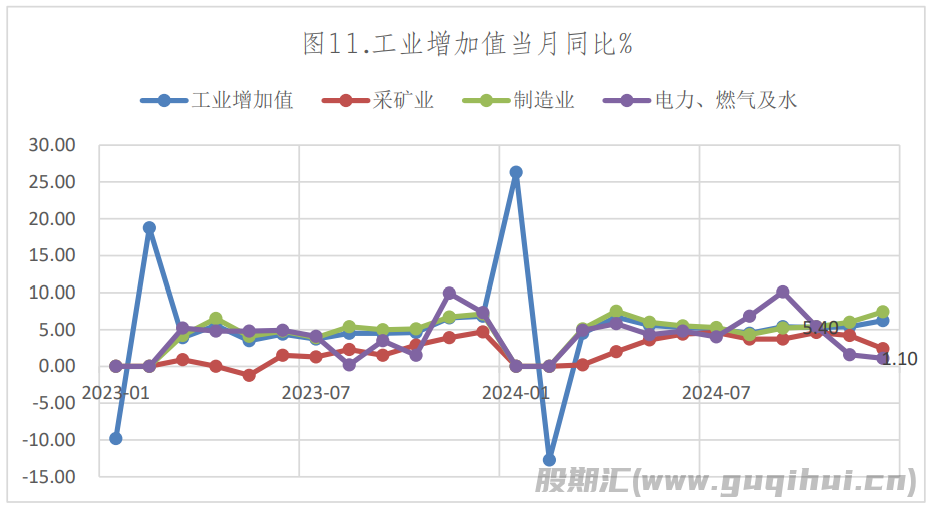

(1)工业生产

2024年12月份全国规模以上工业增加值、采矿业、制造业和电力燃气与水业同比分别增长6.20%、2.40%、7.40%和1.10%,较去年底分别下跌了0.60、2.30、-0.3、6.2个百分点。

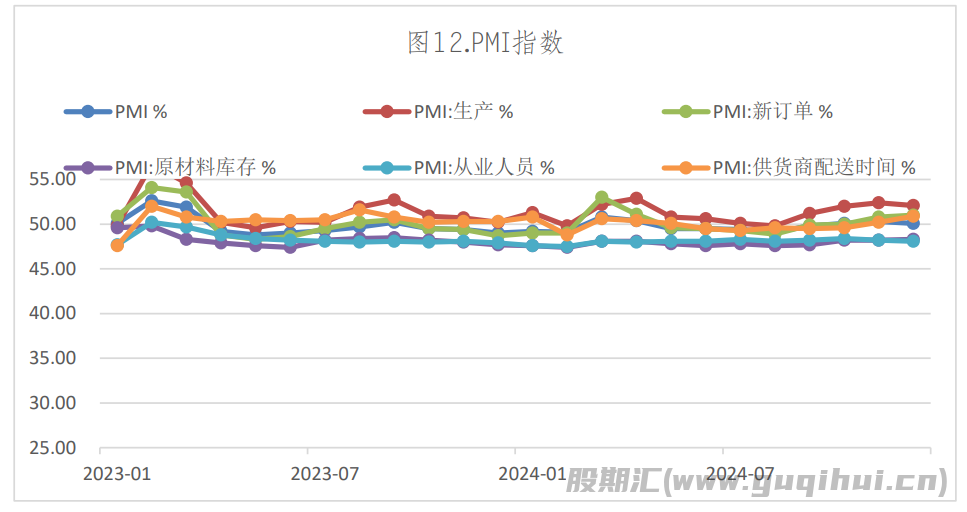

(2)PMI

12月份制造业采购经理指数(PMI),中国制造业采购经理指数(PMI)为50.10%,同比上升1.10个百分点,较上月下降0.2个百分点。从分类指数看,在构成制造业PMI的5个分类指数中,生产指数、新订单指数、从业人员指数和供应商配送时间指数分别为52.10%、51.00%、48.30%、48.10%、50.90%,较上年同期分别上升0.9个百分点、2.3个百分点、0.6个百分点、0.2个百分点和0.6个百分点。

2.投资、消费和外贸

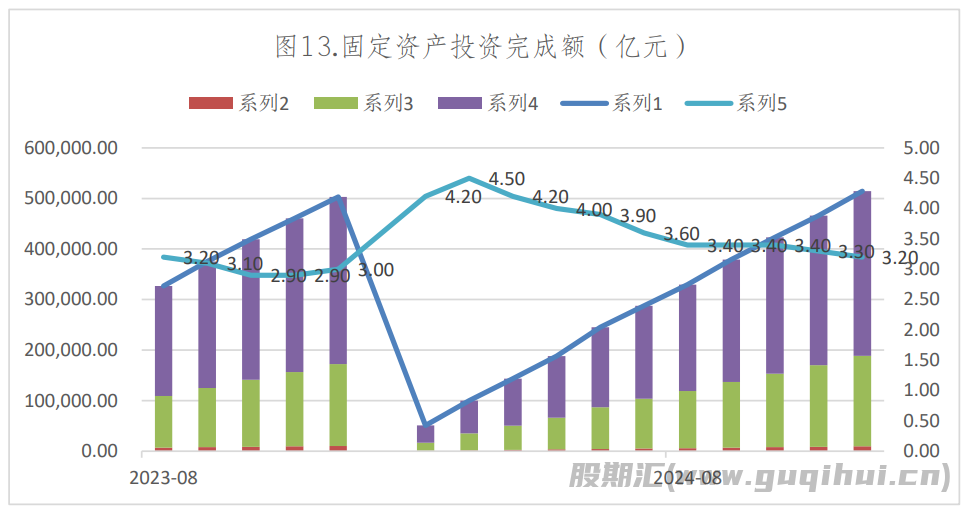

(1)固定资产投资

2024年1-12月固定资产投资完成额514374亿元,同比增长3.20%。其中第一产业、第二产业和第三产业分别完成9543亿元、179064亿元和325767亿元。

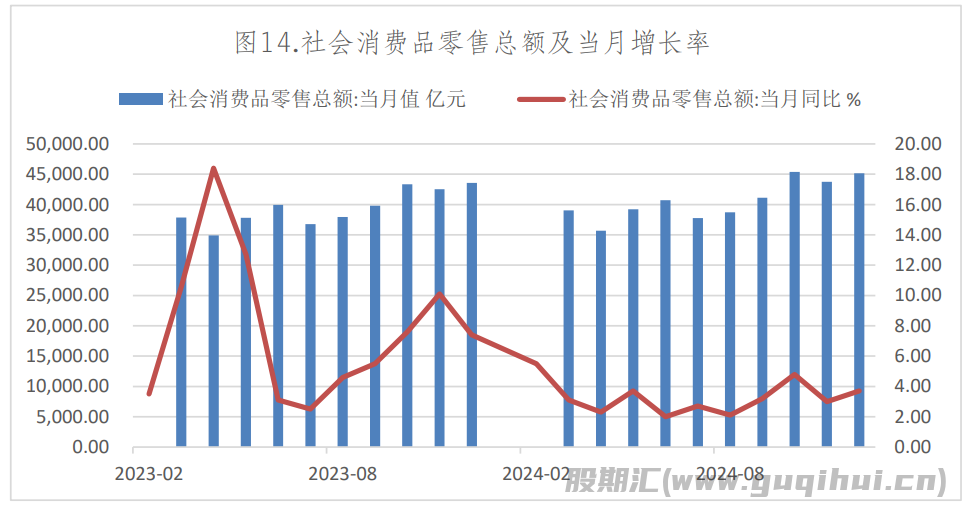

(2)消费品零售总额

2024年12月份,社会消费品零售总额45172亿元,同比增长3.70%。

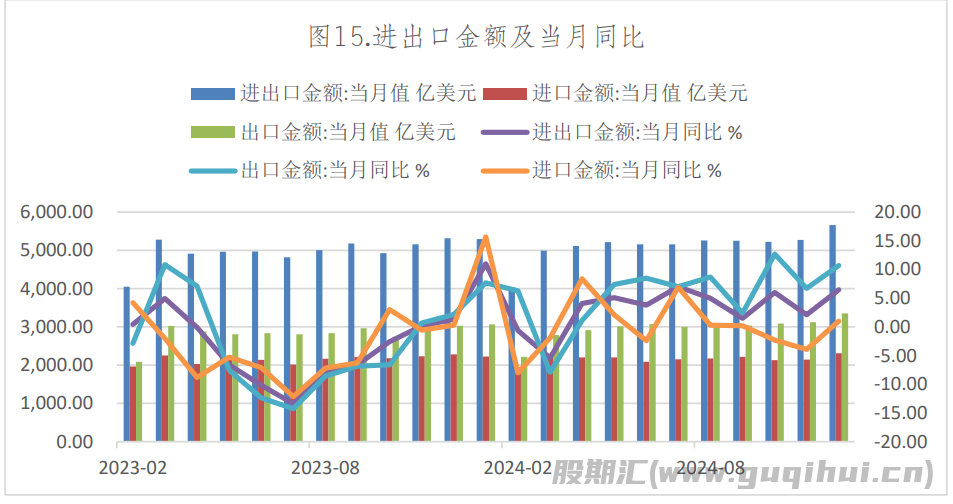

(3)外贸

12月份,货物进出口总额5664.2亿美元,同比增长6.50%。其中进口2307.9亿美元,同比增长1.00%;出口3356.3亿美元,同比增长10.70%。

三、基本面数据分析

(一)供给侧

1.动力煤

(1)12月煤炭进口

2024年12月份煤及褐煤进口5234.6万吨,同比增长10.7%;1-12月份煤及褐煤进口54269.7万吨,同比增长14.40%。

(2)12月份原煤产量

2024年12月份生产原煤43885万吨,同比增长4.20%;1-12月份,生产原煤475896万吨,同比增长1.30%。

2.焦煤

(1)11月焦煤进口

2024年11月份焦煤进口1229.5万吨,同比增长23.95%;1-11月累计进口11126.97万吨,同比增长23.04%。

(2)11月份焦煤产量

2024年11月份焦煤产量3878.58万吨,较上年同期的3949万吨减少70.42万吨。

3.焦炭

(1)11月焦炭进口

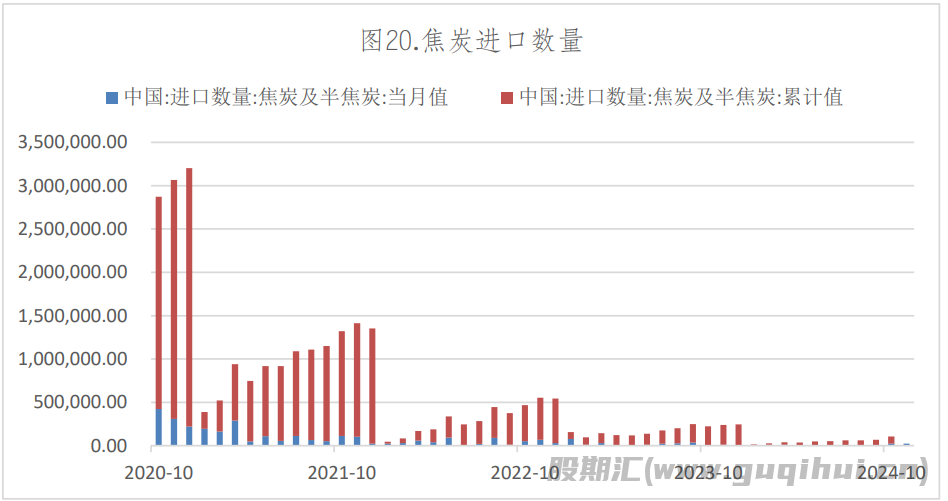

2024年11月进口焦炭245.54万吨;1-11月份焦煤进口量1098.52万吨,同比减少1199.82万吨。

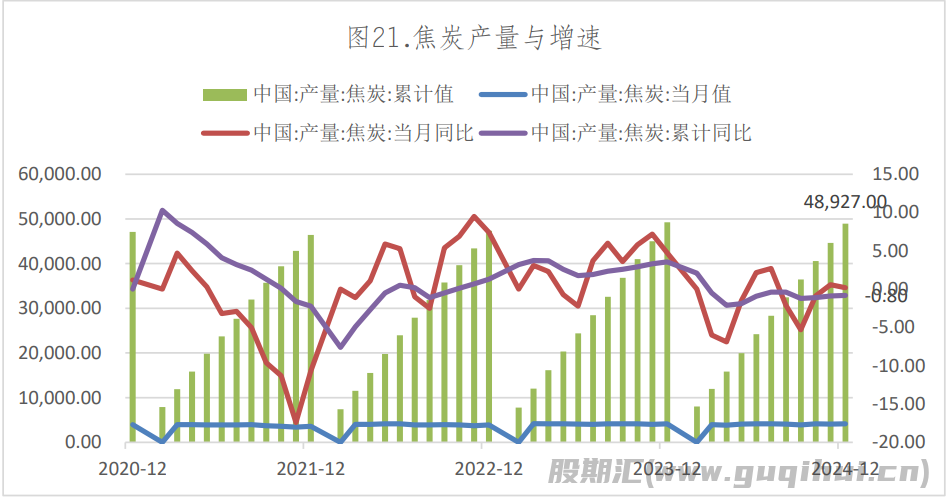

(2)12月份焦炭产量

2024年12月焦炭产量4148万吨,同比增长0.20%;1-12月焦炭产量为48927万吨,同比减少0.80%。

(二)需求侧

1.动力煤

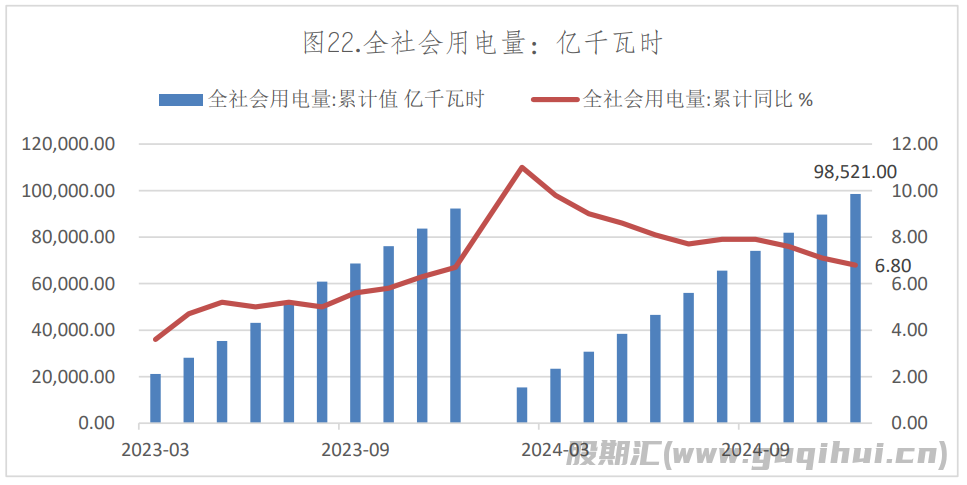

(1)全社会用电大幅增长

2024年12月全社会用电量8835亿千瓦时,同比增长3.20%;1-12月全社会用电量98521亿千瓦时,同比增长6.80%。

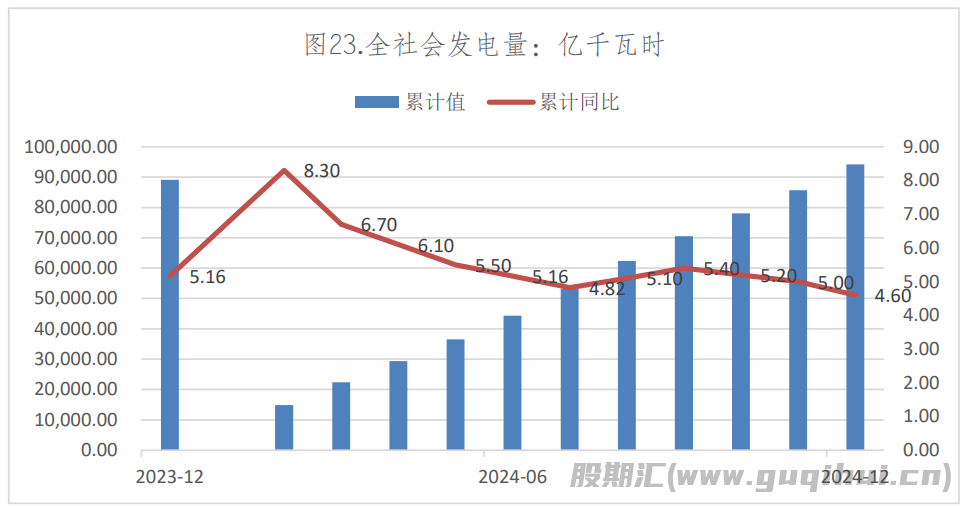

(2)全社会发电量稳步增长

2024年12月份全社会发电量为8462亿千瓦时,同比增长0.60%;1-12月份全社会发电量为94181亿千瓦时,同比增长4.60%。

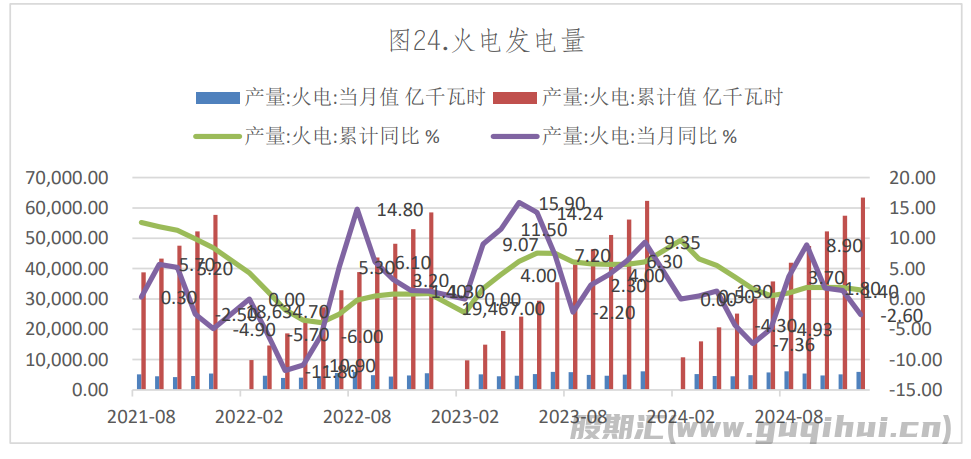

(3)火电发电量

2024年12月份全社会火电发电量为5975亿千瓦时,同比下降2.60%;1-12月份全社会火电发电量为63438亿千瓦时,同比增长1.50%。

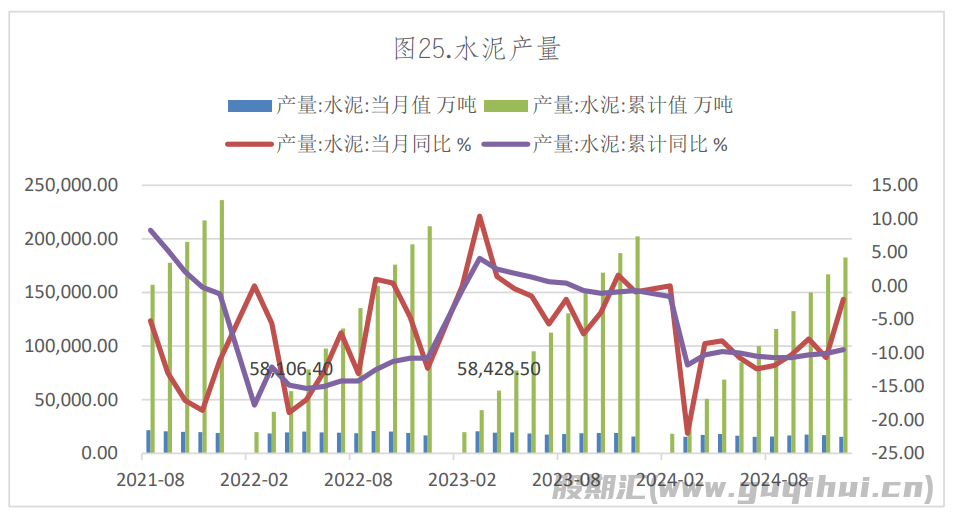

(4)建材水泥大幅下降

2024年12月份水泥产量15512万吨,同比减少2.00%;1-12月份水泥产量182524万吨,同比减少9.50%。

2.焦煤

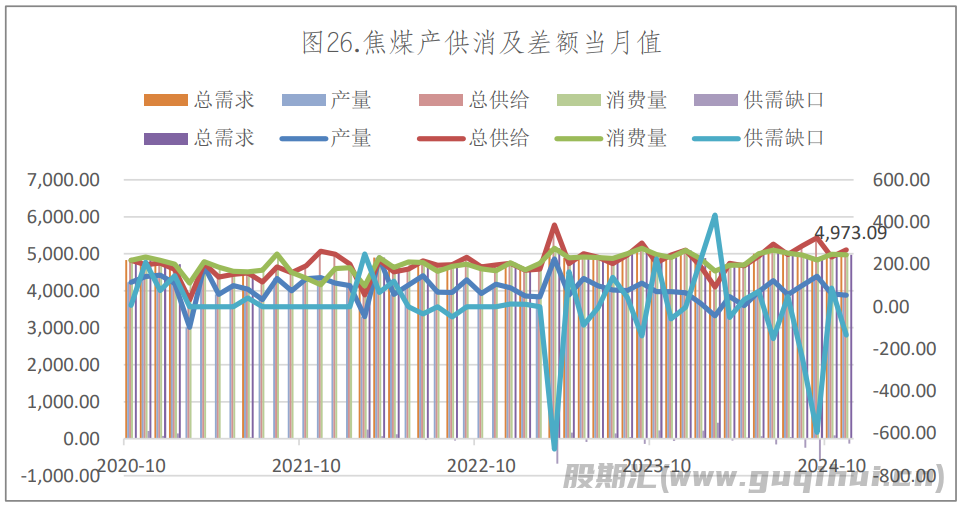

(1)焦煤总供消量

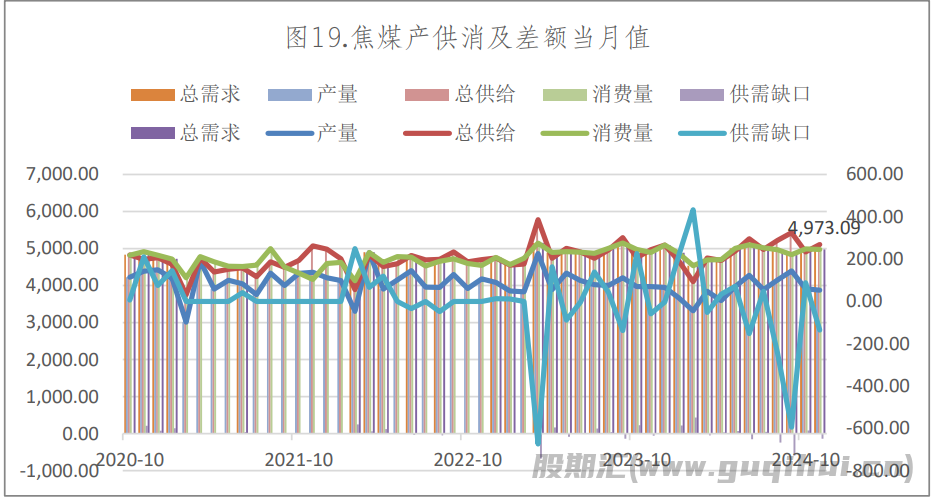

2024年11月总消费量4972.32万吨,较上年同期的4964.97万吨相比增加7.35万吨;总供给量5108.09万吨,较上年同期的4964.97万吨相比增加143.12万吨。

3.焦炭

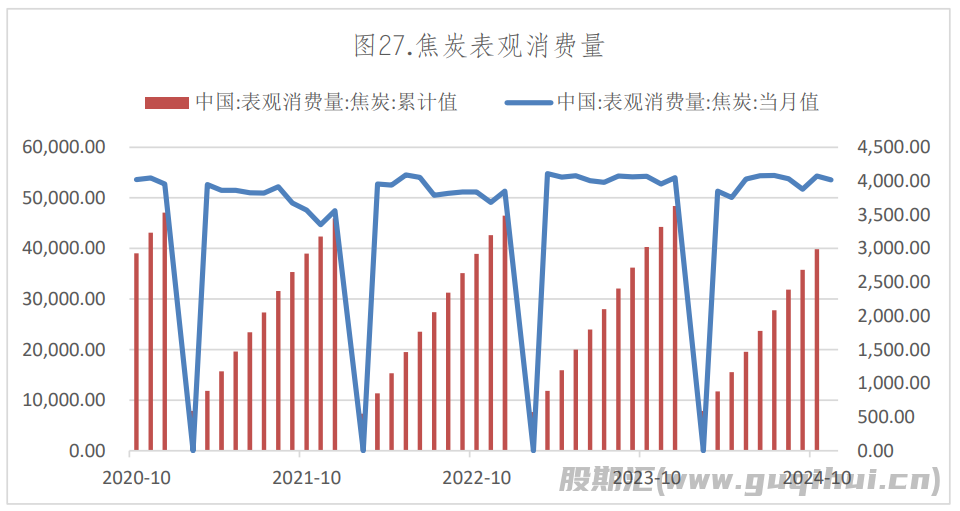

(1)焦炭表观消费量

2024年11月焦炭表观消费量4016.46万吨,较上年同期的3957.06万吨增加59.4万吨;1-11月焦炭表观消费量43872.79万吨,较上年同期的44256.98万吨减少384.19万吨。

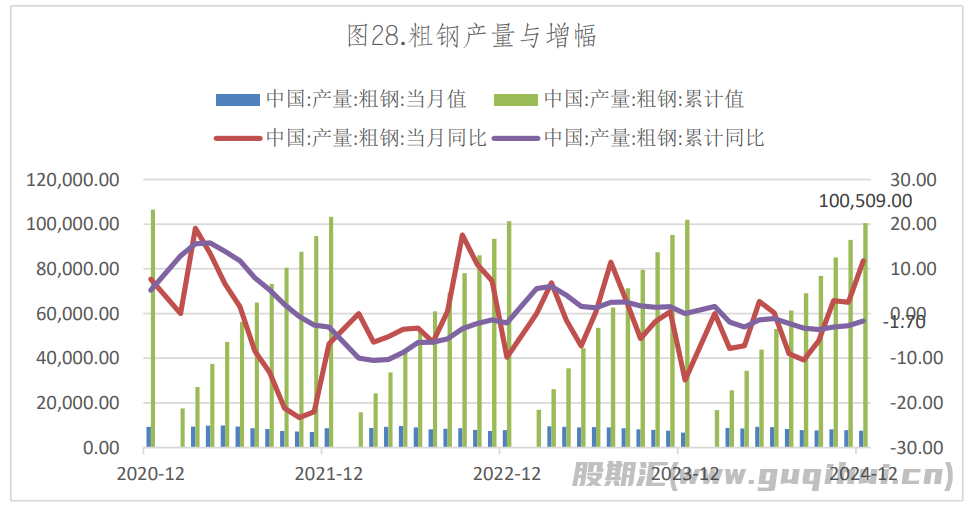

(2)粗钢产量

2024年12月粗钢产量7597万吨,同比增长11.80%;1-12月粗钢产量为100509万吨,同比减少1.70%。

(三)库存侧

1.重点港口库存

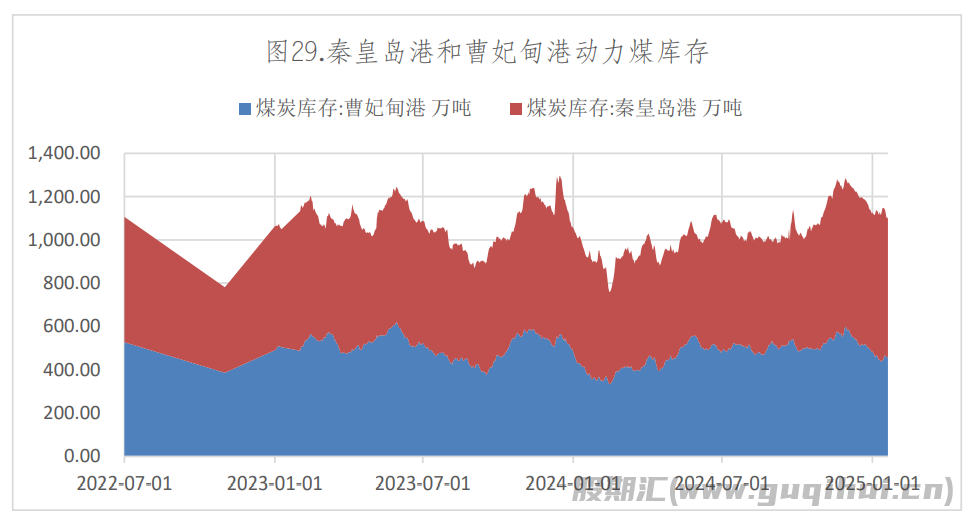

本月重点港口煤炭库存企稳运行,截至2025年1月20日曹妃甸港和秦皇岛港库存合计为1104万吨,较2024年12月31日1123万吨减少19万吨。

2.独立焦化厂焦煤库存

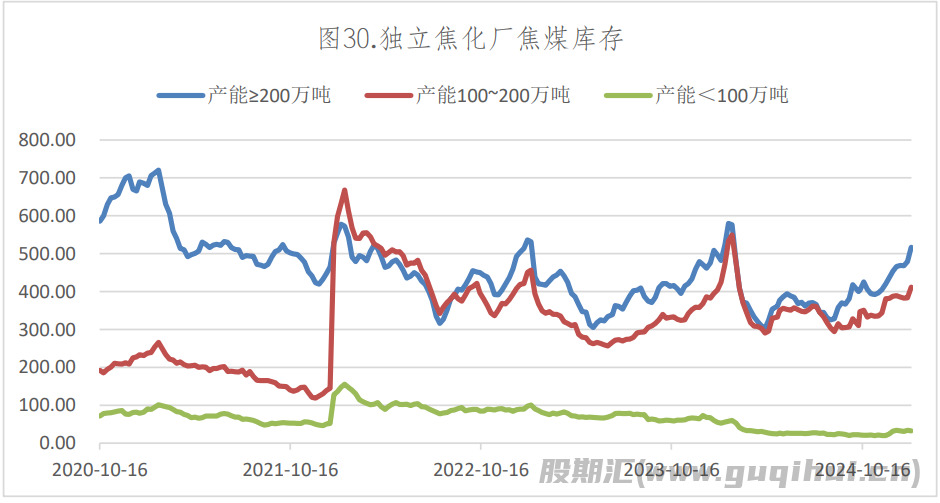

2025年1月17日,产能≥200万吨、100-200万吨和小于100万吨的独立焦化厂焦煤库存分别为516.82万吨、411.38万吨和32.68万吨,较12月27日分别减少48.03万吨、25.73万吨和-0.10万吨。

3.主要港口焦炭库存

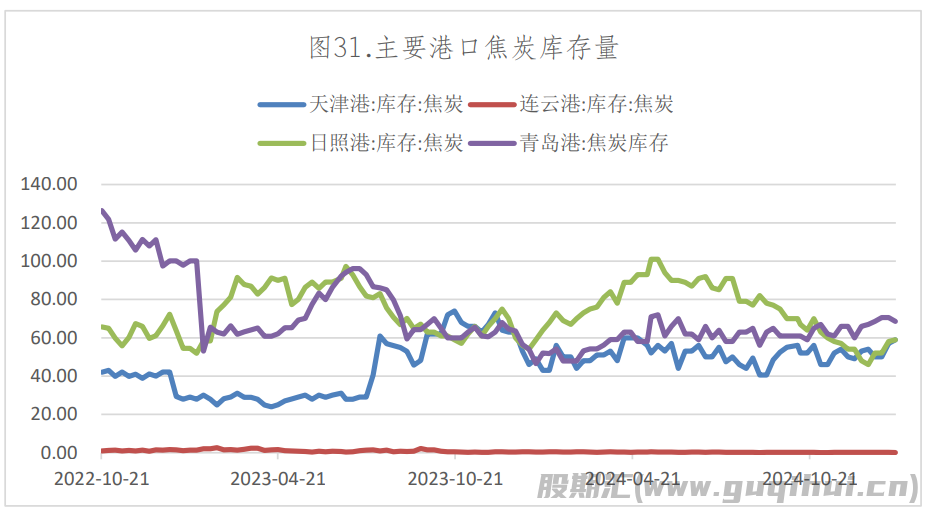

2025年1月17日天津港、连云港、日照港、青岛港焦炭库存分别为59万吨、0.10万吨、59万吨和68.5万吨,较12月27日的50万吨、0.20万吨、52万吨和68.5万吨分别增加9万吨、-0.10万吨、7万吨和0万吨。

四、2025年二月行情展望与操作策略

(一)二月行情展望

1.供给方面,煤炭供给将在稳产转增产、增供、保供政策延续落实的基础上平稳运行,日均产量将处于高位震荡运行态势,晋陕蒙等煤炭主产地优质煤炭产能将处于稳健释放格局;煤炭进口量将维持高位运行。

2.需求方面,火电需求将维持平稳格局,特高压跨域送电持续稳步提升;双焦需求将平稳减少。

3.库存方面,电厂库存将安全高位运行,港口和厂库库存企稳高位运行;双焦将维持低库存格局。

4.运送能力,煤炭铁路运送能力稳步提升。

5.储备能力建设将持续稳步提升。

总之,2月份煤炭市场供需格局将处于相对宽松、总量宽平衡的格局,电煤市场将处于供需宽平衡格局,电煤兜底保障作用不断增强;双焦处于供消宽平衡格局。

(二)二月期货操作策略

1.套期保值策略

对于煤炭生产企业,建议把握煤价反弹的机会利用期货、期权进行卖出套期保值操作;

对于煤炭需求企业,建议关注市场价格走势和政策发布,择机利用期货进行买入套期保值操作;

对于煤炭贸易企业,建议根据订单或销售合同适时利用期货期权进行套期保值操作。

2.投机策略

对于煤炭的投机者,建议偏空操作。

3.风险托管策略

基于煤炭企业价格风险管理的现状和企业创新发展的实际,探索基于风险对冲与管理、第三方独立的“风险托管”运作模式,以期推动企业的稳健发展。

焦煤 焦炭 动力煤

声明

本站内容源自互联网,如有内容侵犯了您的权益,请联系删除相关内容。 本站不提供任何金融服务,站内链接均来自开放网络,本站力求但不保证数据的完全准确,由此引起的一切法律责任均与本站无关,请自行识别判断,谨慎投资。

期货资讯(股期汇)

期货资讯(股期汇)