财达期货:螺纹钢供需边际继续转弱 铁矿石累库压力持续显现

研报正文

【螺纹钢】

期货方面:本周螺纹 01 合约在空头主力逐步减仓驱动下维持窄幅整理走势。截止周五,螺纹 01 合约收于 3318.0 元/吨,环比上周上涨41.0元,周涨幅 1.25%。

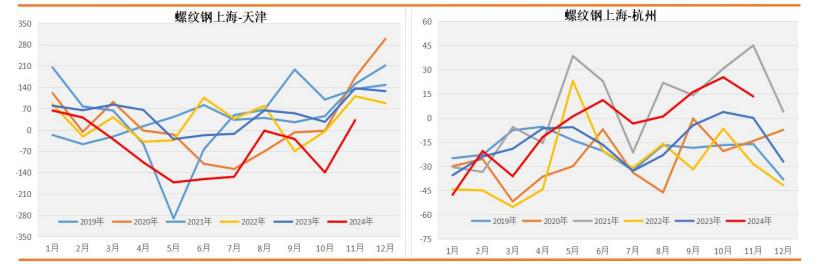

现货方面:本周螺纹主流地区价格普遍小幅上调,整体成交一般。截止周五,全国螺纹平均报价上调 4 元至3445 元/吨;其中上海地区螺纹价格上调 20 元至 3450 元/吨;杭州地区螺纹价格上调50元至 3470 元/吨;北京地区螺纹价格上调20 元至3250元/吨;天津地区螺纹价格上调 10 元至3260 元/吨;广州地区螺纹价格上调 10 元至 3620 元/吨。

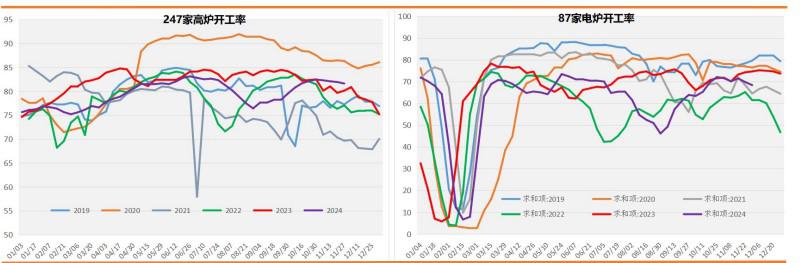

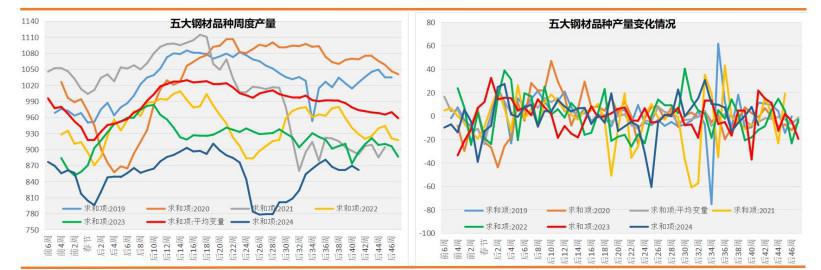

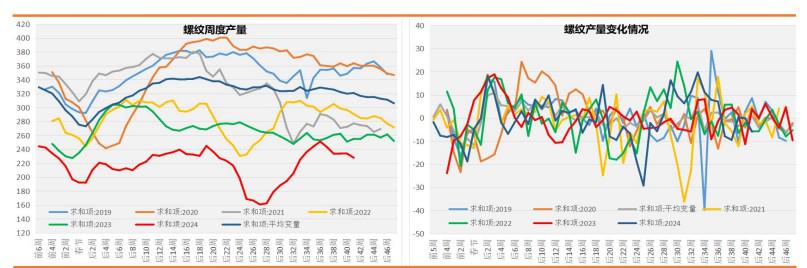

基 本 面:供给方面:全国 247 家钢厂高炉开工率81.62%,环比减少0.31%,同比增加 0.76%;高炉炼铁产能利用率87.8%,环比减少0.73%,同比增加 0.17%;全国 87 家电炉钢厂平均开工率68.35%,环比下降 1.43%,同比下降 6.29%;电炉平均产能利用率53.51%,环比下降 0.19%,同比下降 10.46%。螺纹周产量环比减少5.94万吨至 227.88 万吨,同比来看仍处于低位水平。

短流程钢厂:华东地区电炉测算成本 3393 元,环比上周增加17元,螺纹电炉利润亏损 243 元,环比上周亏损幅度增加27 元。本周全国电炉开工率以及产能利用率继续小幅下降,主要原因在于本周西北陕西区域一钢厂由于废钢紧缺和生产亏损,于21日开始停产,涉及 60T 电炉两座,预计将于12 月初复产,影响日产约0.16万吨左右。

长流程钢厂:目前华东地区粗钢测算成本 3107 元,环比上周增加36元,螺纹高炉利润盈利 43 元,环比上周盈利减少46 元。本周国内钢厂盈利率继续小幅减少,高炉开工率以及产能利用率均略微减少,随着焦炭第三轮提降落地以及铁矿价格的涨幅明显大于成材,华东地区高炉点对点利润继续小幅收缩。

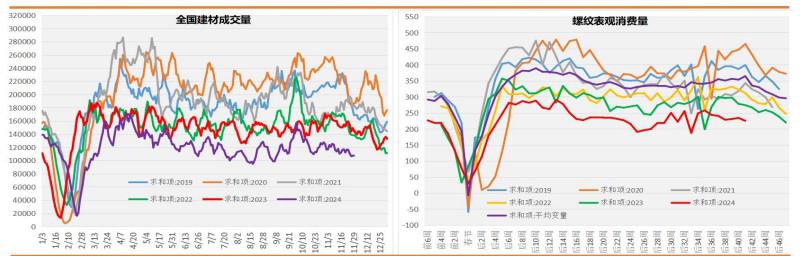

需求方面:本周螺纹表观消费量以及建材成交量均小幅减少,其中全国建材 5 日平均成交量环比减少 0.93 万吨至10.72 万吨;螺纹表观消费量环比减少 8.85 万吨至225.35 万吨,从绝对量来看,建材成交量以及螺纹表观消费量仍维持同期低位水平。

库存方面:本周五大钢材品种库存延续小幅去库,而螺纹库存开始小幅累库。截止周五,螺纹总库存环比增加2.53 万吨至447.64万吨,从绝对量来看,目前螺纹库存仍维持同期低位水平;其中螺纹社库环比增加 6.0 万吨至 302.39 万吨,厂库环比减少3.47万吨至 145.25 万吨。

基差方面:截止周五,全国螺纹现货均价升水螺纹01 合约127 元,环比上周收缩 37 元,目前螺纹基差位置处于均值之上,结合季节性走势以及基差回归周期推测,预计后期螺纹基差继续收缩概率较大。

综合研判:供给端:随着焦炭第三轮提降落地以及铁矿价格的涨幅明显大于成材,华东地区高炉点对点利润继续小幅收缩,而华东地区电炉利润继续有所走扩,目前华东地区高炉利润盈利43元,电炉利润亏损 243 元,关注短期钢厂的检修限产力度。

需求端:本周螺纹表观消费量以及建材成交量均小幅减少,从绝对量来看,建材成交量以及螺纹表观消费量仍维持同期低位水平。技术面,从周线级别来看,目前螺纹尚未有效突破震荡中枢平台,意味着该级别大概率延续前期下跌趋势;从日线级别来看,该级别破位之后开始触底反弹,短期该级别维持窄幅整理。

总体来看,随着在钢厂盈利率继续小幅下滑压力下,钢厂继续增产空间有限。短期建材需求面临季节性下滑压力,螺纹社库继续小幅累库,短期需求存在阶段性见顶预期。螺纹供需边际继续转弱,短期对盘面形成一定压制,预计短期螺纹维持震荡整理走势。

【铁矿石】

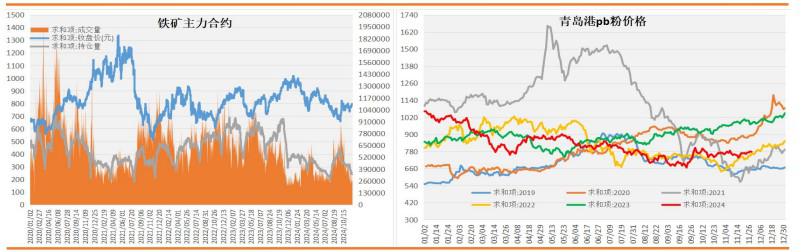

期货方面:本周铁矿 01 合约在空头主力逐步减仓驱动下维持震荡偏强整理。截止周五,铁矿 01 合约以 797.5 元/吨收盘,环比上周上涨28.5元,周涨幅 3.71%。

现货方面:本周进口矿主流品种价格普遍小幅上调,而国产铁精粉价格继续稳中有涨,整体成交一般。截止周五,青岛港61.5%PB粉报价上调 23 元至 785 元/吨;天津港61.5%PB 粉上调21元至802元/吨;青岛港 65.3%卡粉报价上调28 元至913 元/吨;青岛港62.5%PB 块报价上调 28 元至 894 元/吨;青岛港62.5%纽曼块报价上调 21 元至 898 元/吨;青岛港60.5%金布巴粉报价上调22元至 744 元/吨;青岛港 56.8%超特粉报价上调17 元至672元/吨;唐山 66%精粉价格指数上调14 元至976 元/吨。

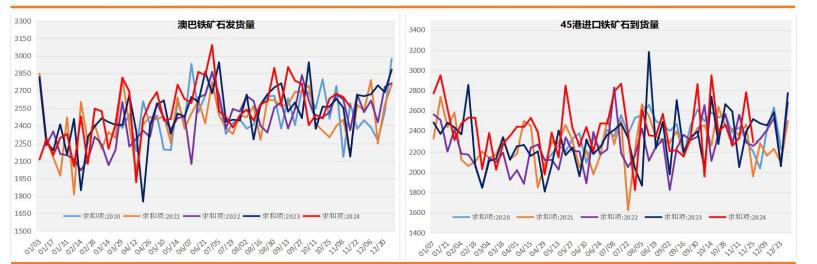

基 本 面:供给方面:截止 25 日,澳巴铁矿发运总量2547.6 万吨,环比减少 11.2 万吨。澳洲发运量 1748.0 万吨,环比增加25.4万吨,其中澳洲发往中国的量 1469.5 万吨,环比增加33.8万吨。巴西发运量 799.6 万吨,环比减少36.6 万吨。

从绝对量来看,目前澳巴铁矿发运量维持同期中高位水平。45 港到港总量2297.2万吨,环比减少 484.7 万吨;北方六港到港总量为1027.9万吨,环比减少 469.0 万吨。从绝对量来看,目前45 港铁矿到货量维持同期均值水平。

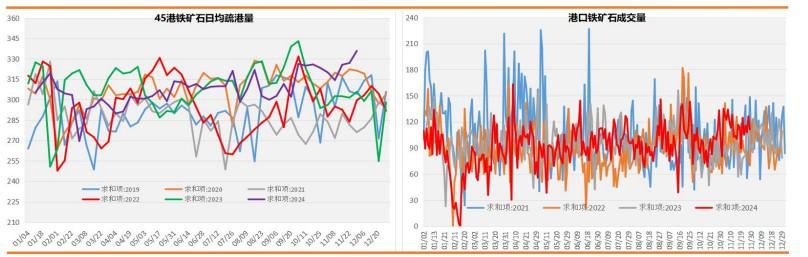

需求方面:目前 45 港日均疏港量 335.87 万吨,环比增加8.89 万吨,从绝对量来看,目前维持同期中高位水平;铁矿石港口现货成交量111.4 万吨,环比减少 13.2 万吨,从绝对量来看,目前维持同期中高位水平;247 家钢厂日均铁水产量233.87 万吨,环比上周减少 1.93 万吨,同比去年减少0.58 万吨,绝对量来看,目前处于同期均值水平;64 家钢厂进口烧结粉总日耗60.62万吨,环比增加 1.17 万吨,绝对量来看,目前维持同期中高位水平。

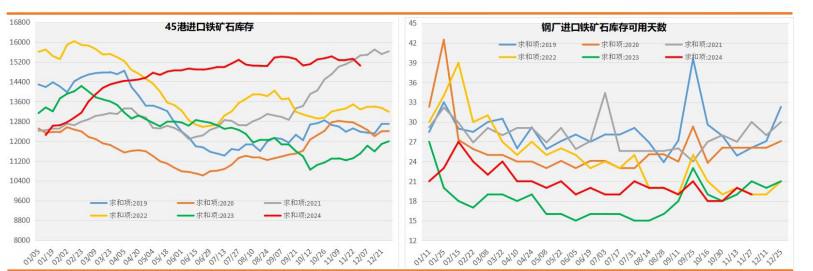

库存方面:截止 29 日,45 港铁矿石库存开始小幅去库,目前库存15046.89万吨,环比减少 272.49 万吨,绝对量来看,目前仍维持同期绝对高位;国内钢厂进口铁矿石库存可用天数18 天,环比减少1天,绝对量来看,目前仍维持同期相对低位。

基差方面:截止周五,青岛港纽曼粉为最优交割品820 元/吨,纽曼粉升水连铁 01 合约 22 元,环比上周收缩3 元,目前铁矿基差位置处于均值水平,结合季节性走势以及基差回归周期推测,预计后期铁矿基差继续走扩的概率较大。

综合研判:需求端:短期铁水量继续小幅减少,随着在钢厂盈利率持续下滑压力下,钢厂维持按需补库策略概率较大,预计短期铁水需求继续修复空间有限。供应端:短期铁矿供应压力虽有所缓解,但中长期依然维持宽松格局。技术面,从周线级别来看,目前铁矿尚未有效突破上涨趋势线,该级别大概率延续前期下跌趋势;从日线级别来看,该级别开始出现小幅突破,短期该级别维持偏强整理。

总体来看,随着钢厂盈利率逐步下滑,铁水需求承压比较明显,叠加港口高库存对矿价压力仍存。短期铁矿港口库存仍高于去年同期 3500 万吨,累库压力将持续显现,铁矿基本面呈现供应过剩局面,预计短期铁矿跟随螺纹走势维持震荡整理走势。

套利操作建议:截止周五,螺纹 01 合约与铁矿01 合约比值4.16,环比上周收缩 0.1。从中期基本面角度来看,假如下游需求持续疲软,理所当然首先利空的是螺纹,但是从当前基本面情况可以看出,螺纹产量、需求、库存、钢厂利润以及绝对价格均处于历史同期低位水平,所以其供需边际继续减弱的空间不会太大;反而铁矿需求以及绝对价格均处于中位水平,铁矿估值相比螺纹是明显偏高,因此无论从螺矿基本面改善空间还是从估值角度考虑,螺纹下方空间相比铁矿要小。此外从螺矿比技术面可以看出,目前已经回调至前期震荡中枢平台,短期螺矿比继续下探空间比较有限。综合来看,在操作上关注4.2-4.5 区间支撑位。

螺纹钢 铁矿石

声明

本站内容源自互联网,如有内容侵犯了您的权益,请联系删除相关内容。 本站不提供任何金融服务,站内链接均来自开放网络,本站力求但不保证数据的完全准确,由此引起的一切法律责任均与本站无关,请自行识别判断,谨慎投资。

期货资讯(股期汇)

期货资讯(股期汇)